家族信託

「困った…」「しまった!!」となる前に早めの準備で安心相続

- 独り暮らしの親が認知症に!

実家をなんとかしたくても売れない… - 相続税対策としてアパート経営をはじめたものの、

息子・娘の揉め事のタネになってしまう!? - 障害を持つ子どもの財産管理が成年後見制度では限界!

親の代でなんとかしておきたい

だれにでも起こりうる「もしも」の時に 自分そして家族の財産を守る。 それが「家族信託」です。

セミナー・講演会情報イベント名:「岡崎まちゼミ家族信託」追加講座開催

開催日時:①2018年 3月29日(木) 14:00~15:30 ②2018年 4月 7日(土) 19:00~20:30円満に財産管理・相続するための新たな手法

「家族信託」のことなら、

おまかせください。

~お家の進路相談所は、「家族信託普及協会®正会員」です~

一般社団法人 家族信託普及協会正会員・家族信託コーディネーターとしてお悩みをヒアリングし、

ご家族にとってよりよい方法や進め方をアドバイス。

専門家とも連携しながら、関係者様へのご説明や組成などトータルにおまかせいただけます。

コンサルティング内容

- ご相談・ヒアリング

- 信託設計・お見積もり

- 当事者および関係者様へのご説明

- 専門家と連携し組成実務を進行

- 信託契約に従い、継続をフォロー

「家族信託」のメリットとは

家族が円満に財産の管理・承継をするための新しい手法として今注目されているのが「家族信託」です。認知症が発症する前の元気なうちに信託契約を締結すれば、不動産の管理や処分など、託された家族が積極的かつ柔軟に財産管理が行えます。 さらに、障がい者などの親なきあとの問題にも資産の組み替えや運用が可能です。また、公正な第3の目として外部の専門家を置くことで、関係者の方も安心・納得していただいたうえで進めることができます。家族信託活用事例

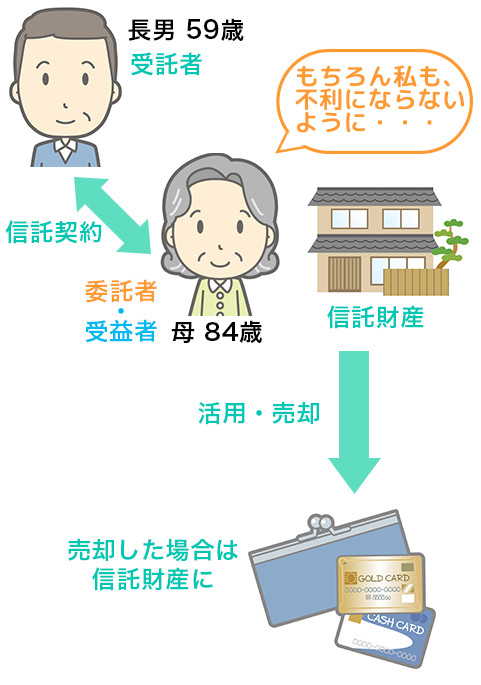

[事例1] 実家の相続対策

- お悩み:

- 高齢の母親は古家で一人暮らし。高齢者施設への入居を思案中ですが、一軒家の実家を残しておきたい。 家はそのままにして、将来、必要があれば家を貸したり売ったりしようかなと考えています。

- 相談者

- 長男59歳

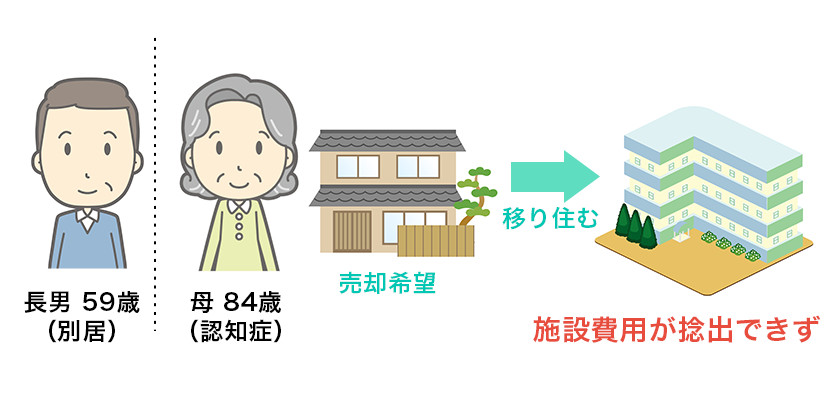

家族信託を利用しないまま

認知症が発症すると・・・

問題発生!

母親が認知症などで意思判断能力がなくなると財産が凍結され、息子は自宅の活用や売却が困難に!

入所希望時もしくは入所後に認知症が発症した場合、母親の生活費や施設費用(入所資金・利用料など)を捻出したくても、息子の判断で自宅を売ることはできません。

認知症が発症すると・・・

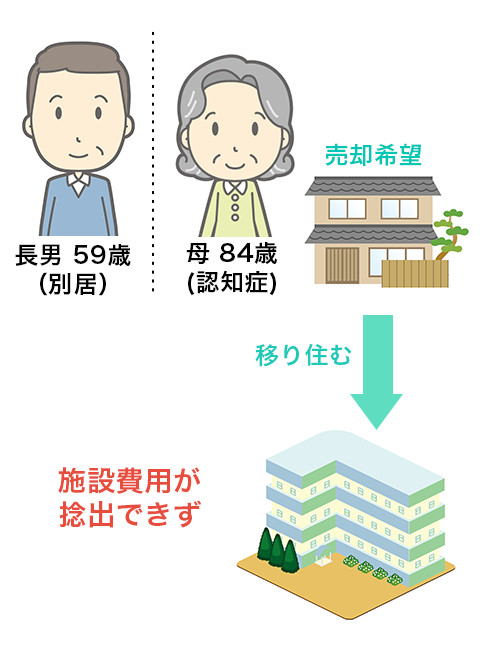

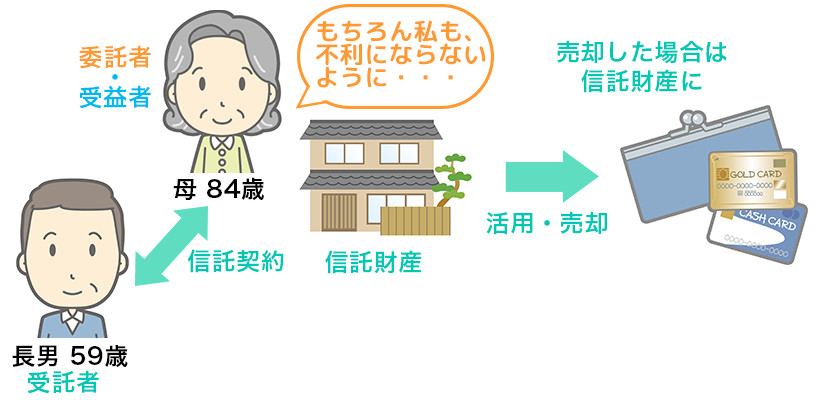

家族信託を利用すると・・・

家族信託を利用すると・・・

認知症発症後も息子の判断で自宅の売却・活用ができるように!

母親が元気なうちに家族信託を結ぶと、認知症発症後も息子の判断で自宅を売却し、母親の施設費用や生活費などに充てることができます。

Point

- 母親が元気なうちに、母親(委託者兼受益者)と息子(受託者)で信託契約を締結します。

- 母親の意思判断能力が喪失したら、息子の判断で自宅を売却することも、他に貸すこともできます。

- 自宅の売った場合の売却代金は受益者である母親の財産です。 その管理を息子が行い、母親のために有効に使うことになります。 (最終的に母親が他界し現金が残った場合、相続財産として息子が取得します。)

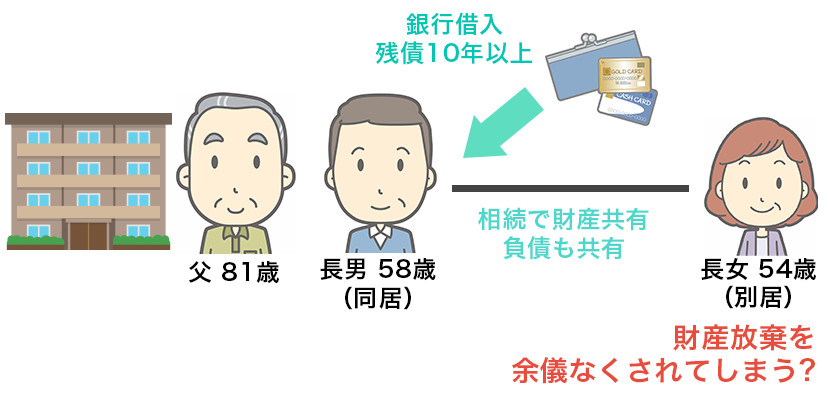

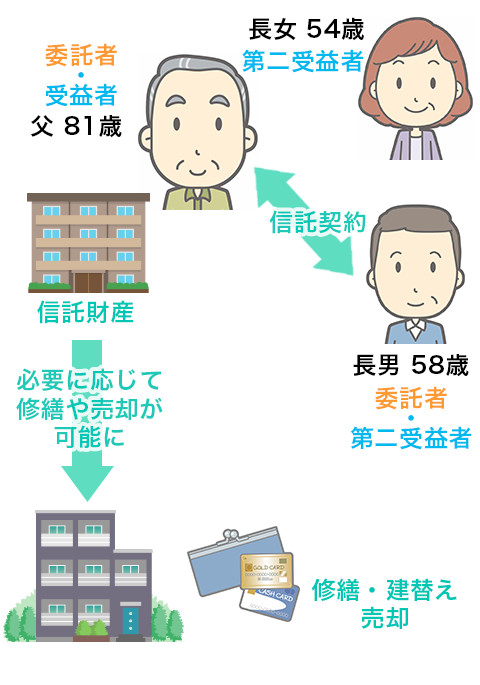

[事例2]アパート経営が

相続で困難に

- お悩み:

- 現在81歳の私はアパート経営をし、その1部屋を自宅にして息子と同居中。家賃収入を得ていますが、アパート建築時のローン返済がまだ10年以上残っています。資産は土地とアパート以外、ほぼありません。 子どもは息子(同居)とその妹である娘(別居)の2人ですが、将来はアパートを息子に譲りたい。相続税対策としてはじめたアパート経営ですが、嫁いだ娘との共有を回避するにはどうすれば良いでしょうか?

- 相談者

- 父81歳

家族信託を利用しないまま

相続が発生すると・・・

問題発生!

相続が発生すると、アパートは「息子と娘の共有財産」となり、アパート改修や売却時にも、相続が発生すると・・・

長女の承諾が必要に。 長女にもローン返済の義務や修繕費用の負担が発生。相続放棄をすれば、長女は収益が得られなくなります。

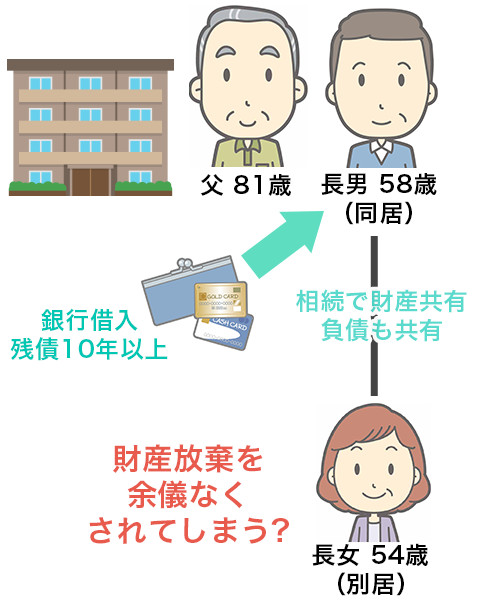

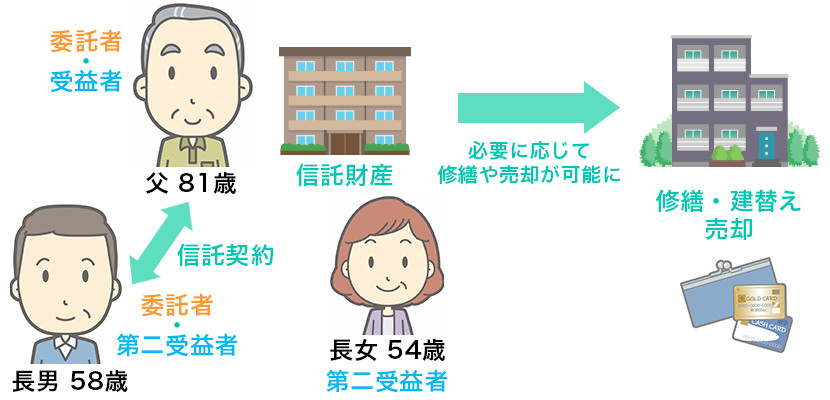

家族信託を利用すると・・・

家族信託を利用すると・・・

相続後も引き続き長男は自分の判断でアパート経営ができ、長女はアパート収益の半分を相続することが可能に! 相続後も長男は自分の判断でアパートの修繕や売却を行うことができます。そして長女は遺産の半分を相続したことと同じことになります。

Point

- 父親(委託者兼受益者)と息子(受託者)で信託契約を締結します。

信託契約書の中に、父親の相続発生時には、受益権(※)の半分を息子に、そしてもう半分を娘に与える旨を明記します。 - 長男は、父親の相続後も引き続き自分の判断でアパートの修繕・建替えや売却ができます。

- 長女は、賃料収入などの利益を半分受け取る権利を持つことができます。

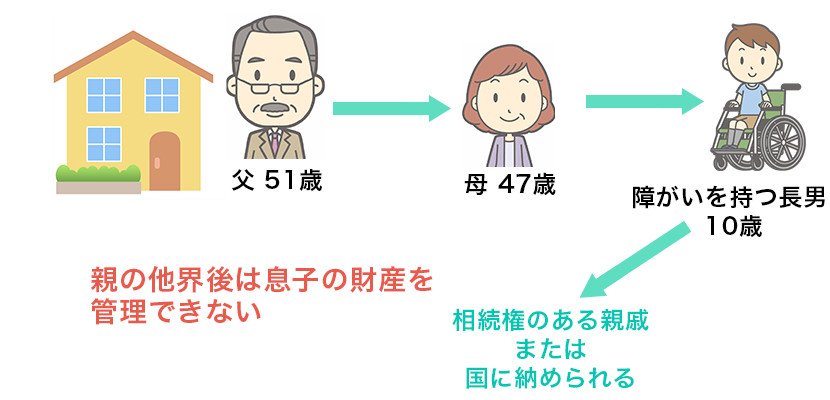

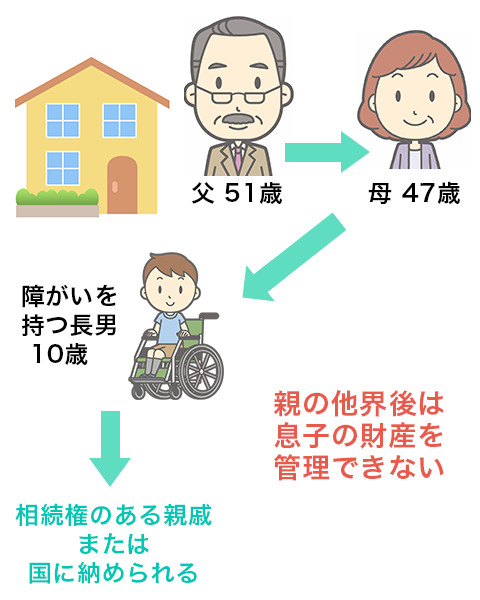

[事例3]障がいを持つ子へ、

親なきあとのために

- お悩み:

- 重度の障害がある一人息子は、判断能力がなく自活が困難です。私たち両親としては息子が今後暮らしていくために、不自由のない資産を遺すつもりです。将来、息子が他界した段階で、私たちが遺した財産がもし余れば、お世話になった施設や人たちに寄付したい。けれど、成年後見制度では無理と言われてしまいました。あきらめるしかないのでしょうか。

- 相談者

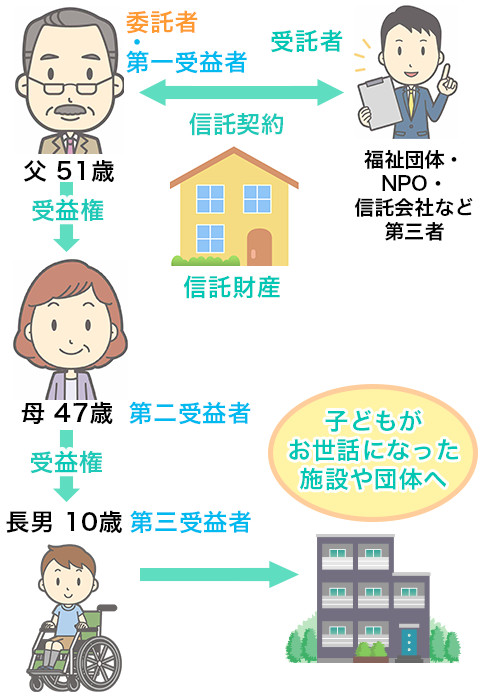

- 父51歳、母47歳

家族信託を利用しないと・・・

問題発生!

息子自らの意思で遺言書を残せないため、息子の他界時に残った財産は、お世話になった施設や人たちに寄付したくてもできません。

成年後見人制度においては、息子が亡くなった時点の財産をどう処分するかを後見人に託すことはできず、国庫に納められてしまいます。

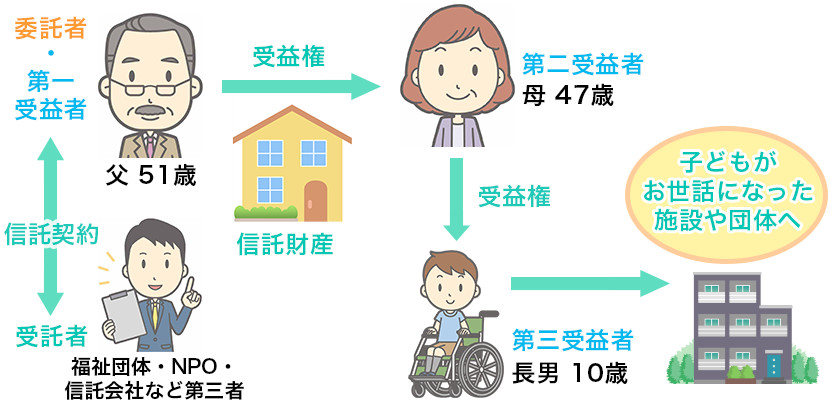

家族信託を利用すると・・・

家族信託を利用すると・・・

子どもの将来を見据えながら、財産の行き先を親の代で特定することが可能に!

後見人制度ではできなかった、息子の他界時に残った財産の帰属先を指定することが可能になります。「福祉型信託」とも呼ばれます。

Point

- 委託者である父親が第一受益者、母親が第二受益者、息子が第三受益者とします(父親が母親よりも早く亡くなると想定)。 そして信託の受託者を、信頼できる第三者(親戚など)にして信託契約を締結します。

- 信託契約書には、息子の他界時に残った財産(残余財産)をどこに帰属させるかを指定します。 帰属先としては、お世話になった施設や人たちなどを指定することができます。

- 長男に対する両親の想いだけでなく、長男を支援してくださった人たちへの感謝の気持ちも実現させることができます。

家族信託に必要な費用の

目安は?

組成にかかわる費用例

総資産5,000万円のケース

(自宅+現金少々)

| 1.信託組成コンサルティング費: | 32万円※ |

| 2.公正証書の作成費: | 約3万円 |

(登記費用および登録免許税等除く)

総資産1億円のケース

(自宅+アパート+現金)

| 1.信託組成コンサルティング費: | 62万円※ |

| 2.公正証書の作成費: | 約8万円 |

(登記費用および登録免許税等除く)

※おおむね固定資産評価額の0.5~1%(登録免許税等実費除く)